A justificativa arbitrária para a decisão do Copom na semana passada ecoa o erro de política monetária de 2011. Há risco de deterioração adicional de expectativas, elevando o custo de desinflação nos próximos meses

Infomoney (publicado em 23/03/2022)

A decisão do Banco Central (BC) anunciada na semana passada, de aumento de 1 ponto percentual na meta para a taxa Selic, não era minha aposta, como deve ter ficado claro na minha coluna anterior, mas veio em linha com o esperado pela maioria dos analistas, bem como com a sinalização anterior do próprio BC.

Confesso que nunca é bom errar o palpite sobre o Copom, em particular com uma opinião contrária à da maioria e, pior, desafiando as indicações de quem, ao final das contas, tem o poder de decisão.

Garanto, porém, que esta coluna não está sendo escrita por força da dor-de-cotovelo. Mais do que a decisão em si, a justificativa para ela me parece abrir um precedente complicado para a atual diretoria, cujo impacto sobre as expectativas de inflação será negativo.

O resultado, adianto, deverá ser um custo ainda maior para promover a redução da inflação nos meses à frente.

Como antecipei na semana passada, a projeção do cenário de referência (antigo cenário básico) do BC apontou para inflação de 3,4% em 2023, presumindo que a taxa Selic alcançasse 12,75% ainda em 2022 e permanecesse neste patamar até o começo do ano que vem.

Valem a esse respeito dois comentários. O primeiro é o aumento da projeção de inflação para o ano que vem, comparado ao cenário exposto em fevereiro, apesar de: (1) trabalhar com a Selic algo mais alta (12,75%, contra 12,0% presumido em fevereiro); e (2) partir do dólar a R$ 5,05, contra R$ 5,45 utilizado em fevereiro.

Dito de outra forma, mesmo com desenvolvimentos que tenderiam a reduzir a projeção de inflação para 2023, ela aumentou, sugerindo forças ainda maiores no sentido contrário.

Note-se, ademais, que o BC ainda atribui risco maior de a inflação ficar acima da projetada, por conta da piora fiscal, do que abaixo de sua previsão, sugerindo, na verdade, um número ao redor de 3,5% para a inflação do ano vem, contra meta de 3,25%.

O segundo comentário é que, face a situação semelhante em fevereiro, o BC abriu o jogo com sinceridade ímpar, afirmando que:

“os cenários (…) consistentes com a convergência da inflação para suas metas, pressupunham trajetória da taxa de juros superior às utilizadas no cenário de referência.”

Em linguagem humana, elevar a Selic para 12% ao ano não bastaria para trazer a inflação de volta para a meta – seria preciso mais.

Não é difícil concluir que tal alerta também caberia nas atuais circunstâncias: mesmo supondo a Selic a 12,75%, a projeção de inflação se distanciou ainda mais da meta.

Em vez de um alerta, o que se viu, contudo, foi a apresentação de um novo cenário (“alternativo”) no qual:

“adota-se a premissa [que] o preço do petróleo segue aproximadamente a curva futura de mercado até o fim de 2022, terminando o ano em US$100/barril e passando a aumentar dois por cento ao ano a partir de janeiro de 2023.”

O resultado foi uma redução da previsão inflacionária para 3,1% em 2023, permitindo ao BC então assegurar que:

“o ciclo de juros nos cenários avaliados é suficiente para a convergência da inflação para patamar em torno da meta ao longo do horizonte relevante.”

Ou seja, sob o cenário alternativo, atingir 12,75% ao ano (mais uma alta de 1 ponto percentual em maio) bastaria para trazer a inflação de volta à meta.

Em vez de, portanto, definir a taxa de juros com base nas projeções de inflação, o BC na semana passada parece ter primeiro determinado que terminaria o ciclo de aperto em maio, com a Selic a 12,75%, e então produzido um cenário que justificasse tal decisão.

No campo da política monetária, contudo, alterar a ordem dos fatores altera, como regra, seu produto.

Se me permitem esticar um paralelo um tanto além do que seria justo, tal caso me lembra o ocorrido em setembro de 2011, quando o BC – então liderado por Alexandre Pombini – reverteu o ciclo de aperto monetário então em curso, reduzindo a taxa de juros.

A justificativa à época veio de um modelo novo de projeção, nunca utilizado antes (ou depois) daquela reunião, para afirmar que uma crise na Europa derrubaria a inflação brasileira.

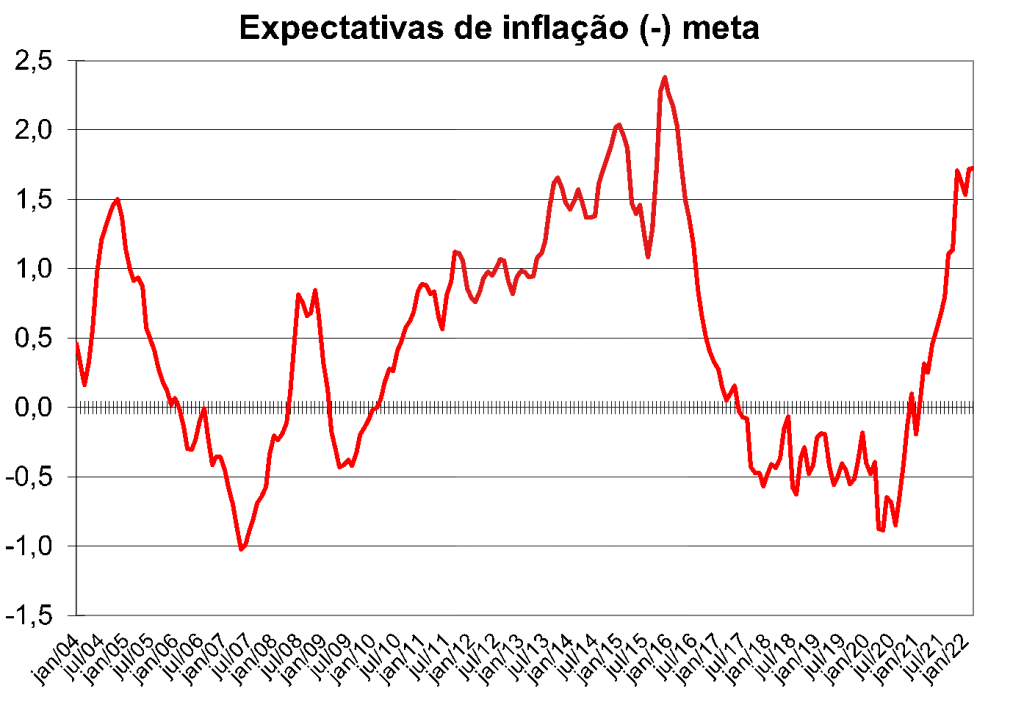

A partir daquele momento, o BC perdeu por vez o controle das expectativas inflacionárias, como revelado pelo gráfico abaixo: a inflação esperada 12 meses à frente, que se encontrava no intervalo 0,5-1,0% acima da meta, moveu-se para patamar 1,0-1,5% acima da meta e depois superior a 2%.

Pombini, a despeito do controle de preços de combustíveis (que endividou a Petrobras e devastou o setor sucroalcooleiro) e de energia (que quase quebrou o setor elétrico), nunca entregou a inflação na meta, culminando com seu fracasso em 2015.

Apenas com Ilan Goldfajn e uma nova diretoria o BC conseguiu recuperar a credibilidade perdida, como também exposto no gráfico.

Fonte: Autor com dados do BC

Isto dito, sim, meu paralelo é algo exagerado, porque não falamos agora de um “cavalo-de-pau” na política monetária, já que o BC deve manter o ciclo de aperto.

No entanto, não há como evitar certo mal-estar: a autoridade monetária parece relutante em fazer o necessário para trazer a inflação de volta à meta em 2023, ou seja, 21 meses à frente!

O resultado deveria ser a elevação da inflação esperada para 2023 e – surpresa! – foi precisamente isto que o BC colheu já nos primeiros dias depois de sua decisão. A mediana das expectativas para o ano que vem coletadas pelo BC subiu de 3,70% para 3,75%.

Não parece muito, mas passaram-se apenas dois dias entre a decisão (quarta à noite) e a mudança, notando ainda que a mediana (valor que divide a amostra em duas metades iguais) tipicamente se move de maneira mais lenta que a média das expectativas para 2023, a qual já atingiu 3,79%.

Expectativas para a inflação não são um luxo dos bancos centrais. Há motivos para crer que, particularmente no caso de produtos cujos preços são reajustados infrequentemente, a inflação esperada acabe sendo incorporada ao preço final.

Expectativas, portanto, podem afetar a inflação corrente e costumam fazê-lo, como Pombini teve a oportunidade de aprender durante o pombinato à frente do BC.

É esse, portanto, o risco que a atual diretoria tomou ao sacar do nada um cenário arbitrário para justificar a decisão de política monetária.

Caso se materialize, o BC precisará elevar mais, não menos, a Selic para conter as pressões inflacionárias adicionais, aumentando o custo da desinflação em termos de produto e emprego.

Link da publicação: https://www.infomoney.com.br/colunistas/alexandre-schwartsman/ecos-do-pombinato/

As opiniões aqui expressas são do autor e não refletem necessariamente as do CDPP, tampouco as dos demais associados