FGV IBRE

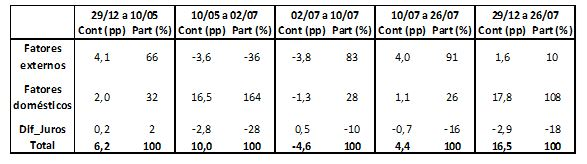

Decomposição da trajetória do câmbio para toda a desvalorização de 16,5% entre 29 de dezembro e 26 de julho mostra que o movimento do período como um todo torna-se completamente doméstico, fruto de piora do risco Brasil.

No final do ano passado, o real fechou a R$4,86 por US$. Em 26 de julho, fechou a R$5,66, o que representa uma expressiva desvalorização de 16,5%[1]. A cotação da moeda responde a inúmeros fatores e, portanto, é muito difícil avaliar em que medida as flutuações respondem a fatores domésticos e em que medida às alterações da conjuntura externa.

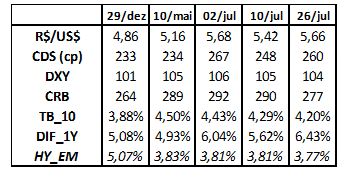

Para fazer essa decomposição, dividimos o período em quatro janelas. A tabela 1 apresenta a cotação do câmbio nas cinco datas e vários indicadores associados ao câmbio.

Tabela 1:

Cada coluna refere-se a uma data. Na primeira linha, lê-se a cotação da moeda e, nas demais linhas, variáveis que estão associadas aos movimentos do câmbio. Na segunda linha temos a medida de risco país, medida pelo Credit Default Swap (CDS) de 10 anos. A unidade de medida é de centésimos de percentagem (cp). Na terceira linha, temos a evolução da cotação da moeda americana contra uma cesta de seis moedas (com maior preponderância do Euro), chamada de índice do dólar, DXY. Na quarta coluna, um índice de preços de commodities. Na quinta linha, a taxa de juros pagas pelo título do Tesouro Americano de 10 anos, a famosa treasury de 10 anos. Na sexta linha, o diferencial de juros de um ano entre o mercado interbancário (conhecido por money market) brasileiro e americano. Finalmente, na sétima linha, uma variável que não é empregada no modelo do câmbio, mas será muito importante na descrição dos movimentos do risco, CDS. Esta variável é conhecida por spread dos títulos arriscados (high yield) de países emergentes. É uma boa medida de risco para os países emergentes.

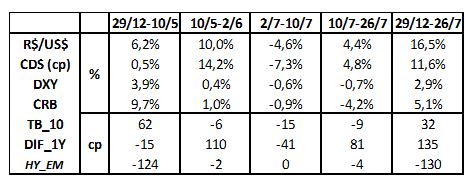

Para acompanharmos melhor o movimento, é útil construir uma tabela com as variações dos indicadores. Veja a tabela 2. Há cinco colunas. Nas primeiras quatro colunas, temos a variação das variáveis em cada uma das janelas de tempo. Na quinta coluna, a variação no período todo de 29/12 do ano passado até 26 de julho último. Nas primeiras quatro linhas da tabela, temos a taxa de variação em percentagem na respectiva janela de tempo para, respectivamente, as seguintes variáveis: câmbio nominal; CDS, DXY, CRB. Para as três últimas linhas, temos a variação em centésimos de percentagem de, respectivamente, treasury de 10 anos; diferencial de juros; e high yield de emergentes.

Tabela 2:

Na primeira janela, em que o câmbio se desvalorizou em 6,2%, houve forte elevação do juro americano. O título do Tesouro Americano elevou-se em 62 cp, ou 0,62 ponto percentual (pp). Também a valorização da moeda americana contra os países ricos, de 3,9%, deve ter contribuído para explicar a desvalorização do real. Note que, nesse período, o risco Brasil não se elevou muito. A partir de um modelo desenvolvido com Lívio Ribeiro, colega do FGV IBRE, podemos decompor as alterações do câmbio em cada uma das janelas. A tabela 3 apresenta o resultado.

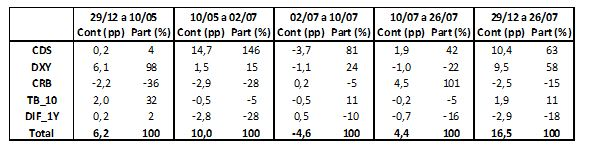

Tabela 3:

Na tabela 3, para cada uma das quatro janelas e para o período total, apresentamos quanto do movimento do câmbio deve-se a cada um dos fatores. Por exemplo, considere a janela de 10 de maio até 2 de julho. Nessa janela, o real desvalorizou-se em 10,0%. A piora do risco Brasil explica 14,7pp, ou 146% do movimento. Assim, se na primeira janela a desvalorização foi essencialmente um fenômeno externo, fruto da valorização do dólar frente às demais moedas e da elevação dos juros nos EUA, na segunda janela a desvalorização do real deveu-se principalmente à elevação da percepção do risco país.

O leitor atento deve ter notado que as cinco variáveis “explicam” completamente os movimentos do real. Não aparece o erro (conhecido por resíduo) do modelo estatístico. Evidentemente, há um erro e ele é estatisticamente significativo. No entanto, ele não é economicamente significativo. É tão pequeno que pode ser desconsiderado.

Das cinco variáveis que “explicam” os movimentos do câmbio, há uma cujo desempenho é de difícil compreensão. Trata-se da medida de risco país, CDS. O risco país responde a variáveis observadas, mas, diferentemente do modelo para o câmbio, o resíduo estatístico é economicamente significativo. A tabela 4 apresenta uma decomposição para os movimentos do risco país.

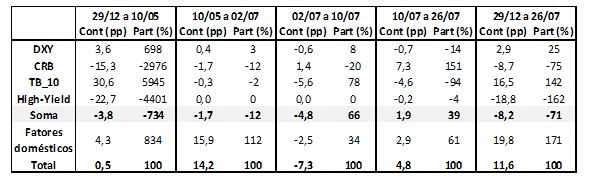

Tabela 4:

Na tabela 4, a variável dependente é o CDS. Há uma diferença entre a tabela 4 e a tabela 3. Na tabela 4, há a linha “Fatores domésticos”. Os “fatores domésticos” não foram observados diretamente. Eles representam a parcela do movimento do risco país que não pode ser explicada pelas quatro variáveis observadas. Trata-se do resíduo estatístico do modelo que “explica” os movimentos do risco Brasil a partir dessas quatro variáveis. Atribuímos a fatores domésticos a parcela do movimento do risco país que não pode ser explicada pelas quatro variáveis. Por exemplo, um menor comprometimento do Executivo com a solidez fiscal é um fator que eleva o resíduo do risco país. O risco país se eleva sem que os quatro fatores explicativos de movimentos do risco país – DXY, CRB, treasury de 10 anos e HY – descrevam esse movimento.

Ou seja, os movimentos do risco país foram divididos em duas partes. A primeira parte são aqueles movimentos que são consequências de variáveis não domésticas que mexem com o risco. O resultado agregado dessas variáveis está na linha “soma” da tabela 4. O resíduo atribuímos a fatores domésticos. Quando projetamos os movimentos do risco no câmbio, temos o resultado da tabela 5. Isto é, projetando a tabela 4 na tabela 3, obtemos a tabela 5.

Na tabela 5, os movimentos do câmbio foram divididos entre aqueles devidos a fatores domésticos, aqueles devidos a fatores externos e aqueles devidos ao diferencial de juros. Os movimentos devidos a fatores externos resultam da soma do impacto sobre o câmbio dos movimentos de DXY, CRB, treasury e da parcela externa dos movimentos CDS, isto é, do risco país. Atribuímos aos fatores domésticos os movimentos do câmbio devidos ao resíduo do CDS.

Tabela 5:

Entre o final do ano passado e 10 de maio, atribuímos 66% da desvalorização de 6,2% do câmbio a fatores externos, 32% a fatores domésticos e 2% ao diferencial de juros. A piora da inflação americana, que ocorreu no primeiro trimestre do ano, mudou a curva de juros dos Estados Unidos e explica a maior parte da desvalorização do real. Na segunda janela, de 10 de maio até 2 de julho, todo o movimento foi doméstico. Na terceira janela, de 2 de julho até 10 de julho, houve valorização da moeda de 4,6%. A maior parcela deveu-se à queda do risco, fruto do recuo da taxa de juros americana. Finalmente, na quarta janela, de 10 de julho até 26 de julho, 90% da desvalorização de 4,4% deveu-se a fatores externos. A queda dos preços das commodities foi determinante para a desvalorização da moeda.

Na última coluna da tabela 5, temos a decomposição do movimento do câmbio para toda a desvalorização de 16,5% entre 29 de dezembro e 26 de julho. O movimento do período como um todo torna-se completamente doméstico, fruto de piora do risco Brasil. O risco Brasil elevou-se de 233 centésimos de percentagem (cp) para 260cp. no período, piora de 11,6%. Como se pode ler na tabela 4, fatores não observados explicam 19,8 pontos percentuais desse movimento. Os fatores internacionais foram na direção de reduzir o risco Brasil em 8,2pp.

A conclusão dessa longa e talvez excessivamente detalhista coluna é que todo a desvalorização do real no ano deveu-se a fatores domésticos. Há, portanto, muito espaço para valorização da moeda se houver uma decisão mais firme do governo de enfrentar o problema fiscal.

Link da publicação: https://blogdoibre.fgv.br/posts/movimentos-do-cambio-externo-em-2024-fatores-externos-ou-domesticos

As opiniões aqui expressas são do autor e não refletem necessariamente as do CDPP, tampouco as dos demais associados.