Arminio Fraga e Marcos Mendes

Brazil Journal

O regime fiscal de um país consiste em um conjunto de regras escritas, costumes e práticas que afetam o gasto público, a arrecadação tributária e a dívida pública.

Compõem o regime fiscal as leis, como a de responsabilidade fiscal ou o teto de gastos; a jurisprudência construída em torno de questões fiscais pelos órgãos de controle e pelo judiciário; os incentivos e regras não escritas que moldam a forma como o mundo político toma decisões orçamentárias; e as relações fiscais entre os diferentes níveis de governo.

Na dimensão quantitativa, a principal questão a ser analisada em um regime fiscal é a sua consistência intertemporal — ou seja, se o déficit fiscal é sustentável ao longo do tempo ou se ele provoca um aumento da dívida mais rápido que o crescimento da economia e da capacidade de pagamento do Estado, sinalizando assim uma crise futura nas finanças públicas.

Um regime fiscal sustentável é condição necessária para a prosperidade. Não há registro na história de país que tenha saído da baixa para a alta renda sem que suas contas públicas demonstrassem solidez no longo prazo.

Na dimensão qualitativa, é fundamental avaliar se os programas públicos elevam o bem-estar da sociedade ao prover bens e serviços em quantidade e qualidade que o mercado não consegue oferecer. Ou se eles criam problemas e distorções que resultam em perdas de bem-estar da coletividade. Entram na análise qualitativa avaliações em diferentes dimensões: o custo e benefício dos programas públicos; a qualidade do sistema tributário (se distorce muito ou pouco os preços relativos e as decisões dos agentes econômicos); a qualidade do processo orçamentário (se indutor de decisões voltadas ao bem-estar coletivo ou focada em interesses de grupos de pressão).

As dimensões qualitativa e quantitativa estão fortemente ligadas. Quando, por exemplo, os programas de assistência social são de baixa qualidade e não conseguem chegar aos mais pobres, acaba havendo pressão para se gastar mais, com vistas a tentar atender, efetivamente, os necessitados. A despesa e o déficit crescem: a baixa qualidade deteriora a dimensão quantitativa. Ou, quando há um déficit grande e a necessidade de levantar mais receitas, acaba-se apelando para tributos de baixa qualidade, como CPMF e contribuições sobre faturamento: a necessidade de equilibrar a dimensão quantitativa deteriora a dimensão qualitativa.

Este artigo analisa o regime fiscal brasileiro, com foco no Governo Federal, que é a principal conexão com a macroeconomia, e na dimensão quantitativa.

A base fundamental para um regime fiscal sustentável em termos quantitativos é intuitiva: o gasto e a dívida pública como proporção do PIB não podem crescer indefinidamente. Para financiar essa despesa crescente seria necessário aumentar em paralelo a carga tributária como proporção do PIB. Do contrário, a dívida pública cresceria rapidamente e se tornaria impagável.

Em uma economia em que um agente tão grande como o Estado se torna descumpridor da regra básica de pagar o que deve, o calote se torna tolerável para todos, e as relações contratuais e comerciais passam a se dar sob elevada (e desnecessária) incerteza.

O calote pode ocorrer de forma direta ou através da inflação, como ocorreu recentemente no Brasil e nos EUA. Onde não há confiança, há juros altos, menos investimento, menos apetite ao risco e menos transações comerciais, que resultam em baixo crescimento.

Toda sociedade tem limitações quanto ao que pode extrair em tributos de sua população.

Se os impostos sobem muito, os investimentos tornam-se menos rentáveis, a remuneração líquida do trabalho cai, negócios que eram lucrativos deixam de sê-lo devido ao aumento da tributação. Por isso, há um limite máximo de tributação tolerado por toda sociedade.

Se tributos e dívida não podem crescer indefinidamente, sob pena de matar o crescimento, então um regime fiscal consistente precisa evitar o crescimento excessivo das despesas.

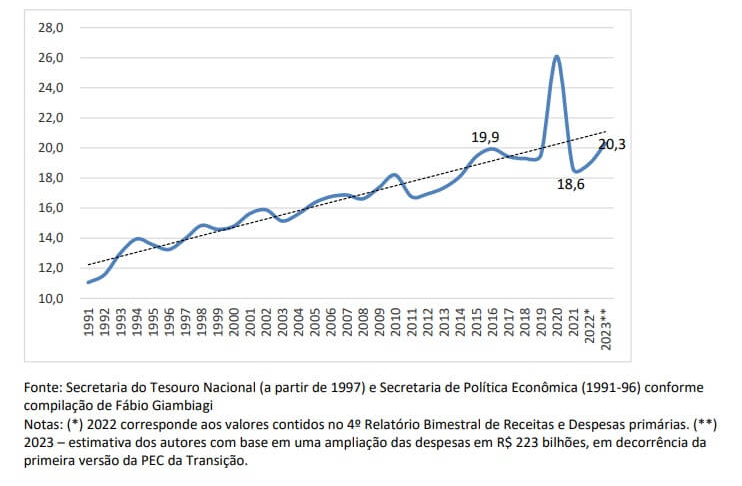

O Gráfico 1 mostra que o regime fiscal brasileiro produz uma tendência de forte crescimento de longo prazo da despesa como proporção do PIB. Sinal de insustentabilidade.

Gráfico 1 – Relação despesa primária/PIB do Governo Federal: 1991-2023

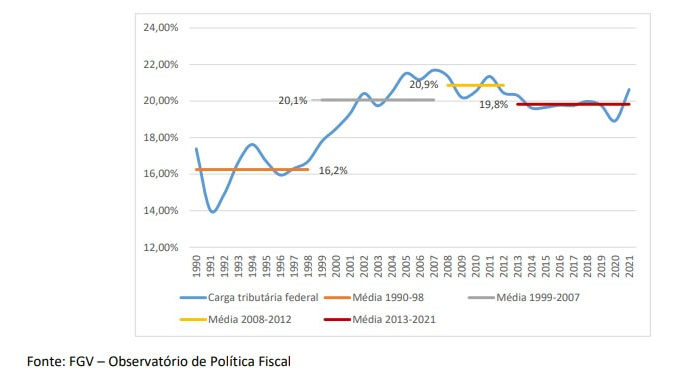

Para evitar a explosão do endividamento, promoveu-se, ao longo das últimas décadas, a elevação da carga tributária, como mostra o Gráfico 2. Nos primeiros anos após o Plano Real, a carga tributária era baixa e oscilava pouco acima de 16% do PIB. Mas com a pressão do crescimento de gastos, criou-se um desequilíbrio fiscal crônico que levou a uma ameaça de crise da dívida ao final da década de 1990.

Gráfico 2 – Carga tributária do Governo Federal: 1990-2021 (% do PIB)

Em 1999, com a introdução do tripé macroeconômico (meta para inflação, câmbio flutuante e resultado primário positivo) tivemos uma mudança no regime fiscal. Dado que a despesa era rígida e crescente, passou-se a equilibrar as contas da União mediante aumento da carga tributária. O cumprimento das metas de resultado primário, respaldadas pela Lei de Responsabilidade Fiscal (aprovada em 2000) se deu, basicamente, mediante aumento das receitas.

A carga tributária cresceu fortemente até aproximadamente 2007 quando, aparentemente, atingimos o limite de tolerância da sociedade. A partir daí, com o evento marcante da rejeição da renovação da CPMF pelo Congresso Nacional, a carga tributária acomodou-se em um patamar um pouco mais baixo que o pico da série.

Mas a disciplina imposta pela LRF teve vida curta. Primeiro, porque seus limites são procíclicos: as limitações ao endividamento e ao gasto com pessoal são proporcionais à receita. Quando esta cresce, os limites ficam mais folgados e há mais contratação de dívida e de pessoal. Quando o ciclo reverte e a receita cai, resta uma dívida alta e uma folha de pagamento rígida a serem pagas, precipitando uma crise fiscal.

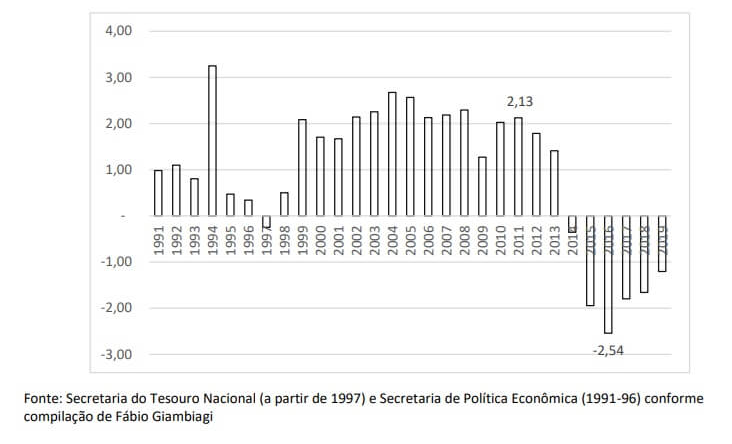

Além disso, a LRF foi vítima de truques contábeis que desmoralizaram seus limites e indicadores. Ao se aproximarem as eleições de 2014 ocorreu o colapso final da responsabilidade, uma deterioração do primário federal de 4,7% do PIB, partindo de um superávit de 2,2% do PIB em 2011 para um déficit de 2,5% em 2016, como mostra o Gráfico 3.

Gráfico 3 – Resultado primário do Governo Federal: 1991-2019 (% do PIB)

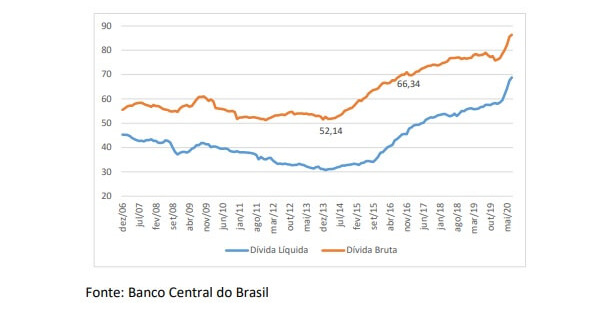

Desde então, ficou claro que o regime fiscal havia perdido a capacidade de manter a dívida pública sob controle. De fato, como mostra o Gráfico 4, a dívida passou a crescer de forma acelerada a partir do final de 2014. Em 2015, as agências internacionais de classificação de risco consideraram que a dívida pública brasileira estava abaixo do “grau de investimento”, ou seja, havia algum risco de default e, portanto, investir em papéis do governo tornou-se um investimento especulativo.

Gráfico 4 – Dívida Bruta do Governo Geral e Dívida Líquida do Setor Público 2006-2020 (% do PIB)

Frente a essa situação, em 2016 foi proposto e aprovado o teto de gastos. Tratou-se de uma tentativa de induzir uma mudança do regime fiscal do país pela via legal/constitucional, estabelecendo-se uma regra fiscal. A ideia de regra fiscal se contrapõe à noção de discricionaridade. Em regimes fiscais frágeis, como o nosso, em que sempre há a tentação de se endividar “só mais um pouco”, a literatura sugere amarrar as próprias mãos, através de regras formais, que permitam o acompanhamento de metas e que, em caso de violação, imponham custos reputacionais e mecanismos automáticos de ajuste.

Isso ajuda a “ancorar” as expectativas quanto à solvência da dívida e evita que os juros exigidos pelos financiadores, para rolá-la, dispare.

Fixar uma regra fiscal focada em limitar o crescimento da despesa fazia sentido porque:

• A carga tributária já havia batido no teto da tolerância da sociedade, não havendo muito espaço para ajuste pelo lado da receita, a não ser pela revogação de benefícios tributários em regimes especiais e no aumento da tributação do capital, em especial nos regimes tributários especiais, como Simples e de Lucro Presumido. Em ambos os casos há grande dificuldade política para revogar legislação que têm ganhadores bem-organizados e mobilizados na defesa de seus privilégios;

• Mesmo que se aumente a carga tributária, explorando as poucas possibilidades disponíveis, um crescimento contínuo da despesa como proporção do PIB, no ritmo mostrado no Gráfico 1, exigiria seguidos aumentos da carga tributária, o que não é factível;

• O problema central do nosso regime fiscal é que as nossas instituições políticas induzem o crescimento da despesa. Logo, era preciso ir no foco do problema, para induzir as instâncias políticas a discutirem prioridades e coordenarem uma mudança do regime;

• A principal regra fiscal até então utilizada – o resultado primário – dava sinais de fadiga, visto que várias manobras contábeis haviam deteriorado a credibilidade do indicador e a sua capacidade de, efetivamente, levar ao controle da dívida. Ademais, o resultado primário, como explicado acima, é tipicamente procíclico, tornando-o incapaz de amarrar as mãos dos gestores nos períodos de bonança..

Note-se que o teto de gastos não era uma solução em si. Ele era apenas uma parte do regime fiscal, aquela determinada pela legislação. Mas, como afirmado acima, um regime fiscal é composto por outras dimensões além das determinações legais, como os incentivos políticos, as regras não escritas, as decisões do judiciário ou os conflitos federativos.

Ademais, o controle do crescimento da despesa dependia de outras modificações na legislação relativa ao regime fiscal: a reforma de leis que determinam o crescimento obrigatório de despesas, como as da previdência e assistência social, assim como a folha de pagamento do Estado.

O teto, portanto, deveria funcionar como um parâmetro para um acordo da sociedade em relação ao nível máximo de gastos públicos consistente com o controle da dívida pública. A partir desse limite, seriam feitas reformas na legislação para conter a expansão da despesa e viabilizar a estabilização fiscal.

O teto foi parcialmente bem-sucedido, ao ajudar no debate sobre a necessidade de reforma da previdência e ao evidenciar a inviabilidade de concessão de seguidos aumentos reais para o valor dos benefícios previdenciários e assistenciais. Também explicitou a necessidade de limitar o tamanho da folha de pagamento do Governo Federal. O salário mínimo passou a ser corrigido pela inflação, sem ganhos reais, e uma legislação no âmbito do combate à Covid-19 vedou, até 31 de dezembro de 2021, os reajustes nominais da remuneração dos servidores dos três níveis de governo, bem como limitou concursos e promoções[1].

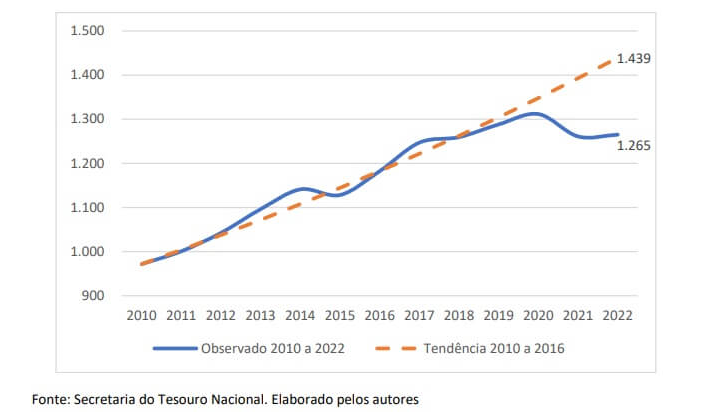

Somente essas medidas contribuíram com uma redução no nível da despesa primária do Governo Federal da ordem de R$ 174 bilhões (1,8% do PIB) versus a tendência, como mostra o Gráfico 5.

Gráfico 5 – Despesa com benefícios previdenciários, pessoal, Benefício de Prestação Continuada, Abono Salarial e Seguro Desemprego – tendência pré-teto vs. despesa observada: 2010-2022 (R$ bilhões de set/2022)

Com isso, a partir da adoção do teto, a despesa primária passou a cair como proporção do PIB. Se voltarmos ao Gráfico 1, veremos que a despesa primária caiu de 19,9% do PIB em 2016 para 18,6% em 2021, depois de passar por forte alta em 2020, devido à necessidade de ação pública para lidar com a pandemia de Covid-19.

A percepção de que o teto poderia garantir um regime fiscal consistente contribuiu para reduzir a taxa de juros que os investidores requerem para aplicar em títulos públicos, o que diminuiu a despesa financeira da União e ajudou a desacelerar o crescimento da dívida. A forte redução de juros decorrente da parada súbita da economia, por causa da Covid – 19, também ajudou a reduzir os juros e as despesas financeiras.

Mas, com o correr do tempo, os componentes legal, político, jurídico e federativo do regime fiscal, somados aos impactos econômicos e sociais da Covid-19, passaram a pressionar a despesa primária, que voltou a crescer em relação ao PIB. Houve a deterioração dessas condições desde 2019, com o Congresso aprovando diversas medidas de expansão de gastos, e capturando para si parte do orçamento, por meio das chamadas “emendas de relator”.[2]

Para cumprir o teto nesse contexto de piora qualitativa das demais dimensões do regime fiscal, foi necessário comprimir excessivamente as despesas não obrigatórias da União e, em especial, os investimentos públicos, piorando a qualidade do gasto. Também houve seguidas emendas constitucionais para elevar o teto e abrigar gastos adicionais[3], inclusive com a suspensão do pagamento de obrigações judiciais da União (precatórios) o que desgastou a credibilidade do Estado brasileiro.

Ou seja, os tomadores de decisão na arena fiscal conseguiram, aos poucos, desamarrar as próprias mãos. Foi-se a âncora. Entraremos em 2023 com o regime fiscal retomando a rota de insustentabilidade da dívida. Isso é visível por um simples exercício aritmético usualmente feito por economistas e analistas de finanças públicas. Nele, estima-se o superávit primário necessário para manter a dívida pública estável através da seguinte equação:Superávit primário necessário = (r – g). dívida

Onde:

r = taxa de juros incidente sobre a dívida pública

g = taxa de crescimento do PIB

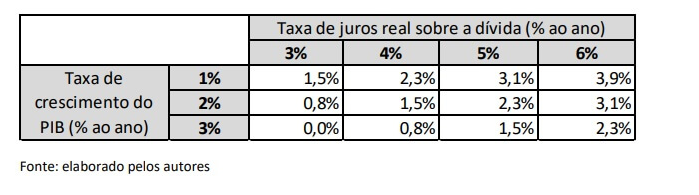

A Dívida Bruta do Governo Geral atingiu 77,1% do PIB em setembro de 2022[4], valor elevado quando comparado a uma média de 65% observada nos países emergentes[5], e sobretudo quando se leva em conta que o Tesouro paga taxas de juros muito superiores a seus pares.

O Quadro 1 mostra qual o superávit primário necessário para que a dívida permaneça em 77,1% do PIB para diferentes combinações de taxas de juros e taxas de crescimento do PIB. Por exemplo, com um custo da dívida 4% ao ano em termos reais (próximo à média observada nos anos recentes), se tivermos um crescimento do PIB de 2%, o superávit primário necessário seria de 1,5% do PIB. Se a expectativa em relação à solvência da dívida ou as pressões inflacionárias piorarem, fazendo os juros subirem para 5%, o superávit necessário para estabilizar a dívida avança para 2,3%.

Quadro 1 – Simulação do superávit primário necessário para estabilizar a dívida bruta em 77,1% do PIB para diferentes hipóteses de juros reais e taxa de crescimento da economia (% do PIB)

Ocorre que tivemos déficit primário nos últimos oito anos. Em 2022 teremos um pequeno superávit. Para 2023, com base em propostas e promessas já apresentadas, um déficit em torno de 1,5% do PIB é otimista, podendo chegar a 3% se houver descontrole nas decisões políticas[6]. Isso significa que, para impedir que a dívida pública volte a crescer, e em um cenário relativamente otimista, seria necessário um ajuste fiscal permanente de cerca de 3 pontos per centuais do PIB, saindo de um déficit de 1,5% para um superávit de 1.5% do PIB. Ou seja, um valor superior a R$ 300 bilhões de ajuste fiscal, em caráter permanente, apenas para manter a dívida constante.

Em um cenário pessimista, com juro real a 5%, crescimento em 1% e déficit de 3% do PIB, o superávit necessário para estabilizar a dívida iria a 6% do PIB. Desde 1997, o Governo Geral (Governo Central mais estados e municípios) jamais obteve superávit primário maior que 4% do PIB.

Se houver a intenção de reduzir a dívida, seria necessário ampliar ainda mais o ajuste. E isso é recomendável, pois apenas estabilizar a dívida no nível elevado em que ela se encontra seria imprudente. O ideal, para garantir a sustentabilidade do regime fiscal, seria pelo menos colocar a relação dívida/PIB em uma trajetória crível de queda.

Fica claro, portanto, que os próximos governos, já a partir de 2023, não poderão abandonar o esforço de consolidação fiscal. Pelo contrário, precisarão desenhar e aprovar um regime fiscal crível, em que suas várias dimensões (legal, política, jurídica e federativa) atuem conjuntamente para viabilizar a sustentabilidade da dívida pública.

Porém, o debate político no momento em que este texto está sendo escrito (novembro de 2022) vai na direção oposta. Há propostas de expansão permanente do gasto primário em até 2% do PIB, sem qualquer compensação de corte de outras despesas ou aumento de tributos.

Há, portanto, um trabalho árduo de convencimento político a ser feito, no sentido de apontar os riscos de aprofundarmos a desancoragem fiscal. Esse convencimento precisa levar a um freio efetivo na nossa tradição de pressionar o gasto para cima e colocar a responsabilidade fiscal em xeque. Reformas relevantes terão que ser consensuadas na previdência, na assistência social, na folha de pagamentos do setor público, nos subsídios concedidos ao setor privado e nos benefícios tributários.

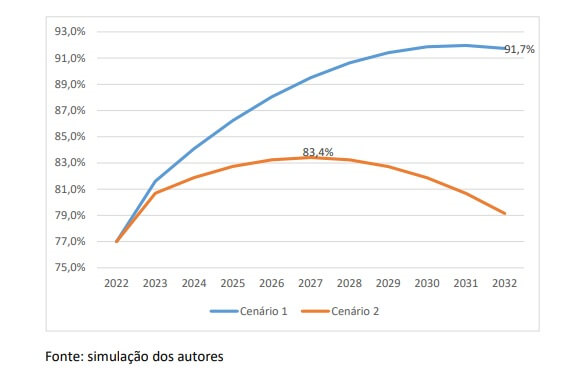

Para que se tenha ideia do que está em jogo, o Gráfico 6 apresenta uma simulação da trajetória da relação dívida/PIB para os próximos 10 anos. Para 2023 utilizamos os valores previstos no relatório Focus de 14/11/22. Para 2024 em diante, utilizamos hipóteses otimistas para o crescimento da receita (que se estabilizaria em 18,5% do PIB), os juros reais (que ficariam em 4,5% ao ano, não reagindo à deterioração fiscal) e o crescimento econômico (2% ao ano, acima da média de 1,5% a.a. no decênio encerrado em 2019, antes da Covid).

Para ajudar no ajuste fiscal, supusemos que a correção nominal do PIB (o chamado “deflator implícito”) fique acima da inflação oficial em 0,5 ponto percentual ao ano, o que ajuda a reduzir a relação dívida/PIB. Na mesma linha, supomos que todos os anos receitas extraordinárias, como as de privatização, sejam usadas para abater a dívida, também em 0,5 p.p. do PIB.

Gráfico 6 – Cenários de trajetória da Dívida Bruta do Governo Geral: 2023-32 (% do PIB)

Os dois cenários mostrados no Gráfico 6 diferem apenas quanto ao nível de despesa (e, portanto, do déficit primário) a ser realizado em 2023, ou seja, o tamanho do aumento do teto de gastos em 2023. No cenário 1, há um aumento de R$ 220 bilhões em relação à despesa contida no projeto de lei orçamentária. No cenário 2 esse aumento é de “apenas” R$ 90 bilhões.

Destaca-se, em primeiro lugar, que o simples fato de termos um déficit maior em 2023, mantendo tudo o mais constante, determina uma trajetória da dívida muito pior do que se tivermos um déficit menor. Ou seja, uma derrapada grande em um único ano piora muito a sustentabilidade da dívida.

Em segundo lugar, nos cenário “menos pior” a dívida teria uma trajetória crescente até 2027. Muito tempo de deterioração fiscal para que a nossa hipótese otimista de juros constantes e crescimento acima da média histórica possam ser minimamente realistas. Certamente os juros subiriam e o crescimento cairia, nos jogando a trajetória do cenário 2 na direção da trajetória do cenário 1.

Como há rigidez nas despesas, e não é possível fazer um ajuste fiscal abrupto, só nos resta tentar minimizar o prejuízo em 2023 e começar 2024 sob uma regra fiscal nova e crível. Essa regra, desenhada de forma a resolver problemas enfrentados pelo atual teto de gastos pode ser uma ajuda importante no esforço da sociedade para evitar as graves consequências de um naufrágio fiscal.

A seguir desenhamos princípios gerais que nos parecem os mais adequados para essa nova regra.

Por uma regra que ajude a mudar o regime fiscal

Como um primeiro passo, sugerimos ter como meta uma redução significativa da dívida. No exercício aqui realizado, utilizamos uma meta ilustrativa de 65% do PIB em 10 anos. Não se trata de fazer uma lei dizendo que a dívida não pode passar de um determinado valor. E sim ter como alvo um valor que se considera desejável para a dívida.

Consideramos que a melhor forma de buscar essa redução da dívida é por meio de uma regra de limitação do crescimento do gasto. A cada três anos, a receita seria estimada para um horizonte de tempo de três anos à frente, e o gasto seria limitado de forma a atingir, na média, o superávit primário necessário para trazer a dívida ao nível desejado.

A LRF cumpriu o papel de âncora fiscal por um tempo, mas o ajuste era feito pelo lado da receita e mediante contingenciamentos. Com isso, o ajuste era procíclico, o crescimento da despesa seguia a sua escalada e induzia as ineficiências decorrentes do contingenciamento. Havendo efetiva limitação da despesa, o orçamento poderia ser impositivo. Isso contribuiria para uma gestão dos recursos públicos mais previsível e eficiente.

Nesse modelo, teríamos um estabilizador automático dos ciclos econômicos. Caso haja uma recessão, a receita cairá e, mantido o nível dos demais gastos da regra fiscal, o déficit aumentará, evitando uma contração fiscal. Cabe discutir, também, mecanismos automáticos da área social, como o seguro-desemprego, que no Brasil carecem de uma boa revisão.

Além disso, haveria maior espaço para fixar uma regra mais frouxa para o crescimento de gastos desde que, ex-ante, benefícios tributários fossem revogados ou se decidisse por aumento da carga tributária. Quanto mais ambiciosa a meta de redução de dívida, e menor o esforço de redução de benefícios fiscais ou aumento de carga tributária, mais restritiva teria que ser a regra de crescimento da despesa.

Seria uma decisão política, baseada em uma análise de custos e benefícios. As metas seriam perseguidas mediante um planejamento plurianual em que, periodicamente, o limite de despesa se ajustaria aos parâmetros e projeções observados para a dívida e a receita. Portanto, nossa proposta resgata elementos das duas âncoras que duraram pouco tempo: os superávits requeridos pela LRF e o limite de despesa imposto pelo teto.

Note-se, contudo que, ao contrário do exigido na LRF, os superávits não serão de cumprimento obrigatório. Por isso, podem vir a ficar abaixo ou acima do projetado. A restrição legal se dará exclusivamente sobre a despesa. Em consequência, deixa de ser necessário contingenciar gastos visando atingir a meta de primário, e a função estabilizadora do orçamento, via queda da receita nos períodos de baixo crescimento, ocorreria sem problema.

Uma cláusula de escape permitiria gastar acima do teto em emergências, como já ocorre com o teto atual, em que despesa extraordinária, fora do teto, pode ser feita em casos de calamidade. Mas como o teto será ajustado a cada três anos, sempre que a dívida tiver subido em decorrência de gastos extraordinários, no período seguinte o superávit primário necessário para estabilizar a dívida seria recalculado e estaria mais alto. Logo, haveria uma contenção mais forte da despesa no triênio seguinte. Essa função de reação é importante e tem amplo amparo na teoria econômica e na história.

No momento, a dívida encontra-se acima do nível desejável, o que exige substancial correção no saldo primário. Os parâmetros quantitativos adotados devem induzir o início imediato do ajuste, evitando-se fixar limites inicialmente frouxos, que não imponham sacrifícios ao governante e aos legisladores do momento, jogando a conta para as gerações futuras e seus governantes. Por outro lado, é preciso ser realista e aceitar que não há como fazer ajuste fiscal abrupto em um contexto de despesas muito rígidas.

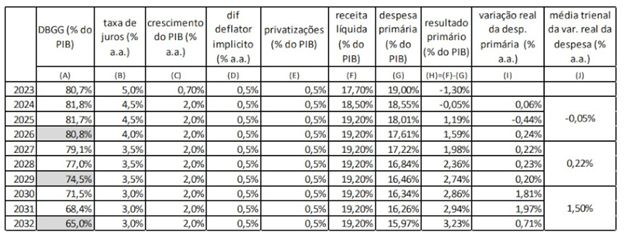

O Quadro 2 apresenta um exercício ilustrativo simplificado. Partimos, em 2023, da mesma situação que originou o cenário 2, simulado acima. Ou seja, supomos que em 2023 haja um aumento permanente no teto de R$ 90 bilhões. Assim, conforme a coluna (A), terminaremos 2023 com uma dívida bruta de 80,7% do PIB.

Digamos que a nossa regra fiscal tenha sido aprovada em 2023, para vigorar a partir de 2024. Essa regra estipula uma meta para a dívida bruta ao final de 2026. No exercício, essa meta está fixada em 80,8% do PIB (coluna A).

Quadro 2 – Simulação da regra fiscal proposta

Estamos supondo que será feito um esforço fiscal de corte de benefícios e desonerações tributárias de 1,5 p.p. do PIB, o que levará a nossa receita para 19,2% do PIB a partir de 2025 (coluna F). Também estamos supondo que uma regra fiscal que induza um regime crível levará a quedas nas taxas de juros reais. Isso está registrado na coluna (B), onde se vê o juro real incidente sobre a dívida cair gradativamente de 5% para 3,5% a.a.. Continuamos com as mesmas hipóteses dos cenários utilizados no Gráfico 1 para crescimento do PIB, diferença do deflator implícito do PIB em relação ao IPCA e receitas de privatização (colunas C, D e E, respectivamente).

O exercício consiste em, dada a trajetória esperada para a receita (coluna F), determinar qual o crescimento da despesa que seria compatível com a nossa meta de dívida de 80,8% do PIB em 2026. A coluna (G) dá essa resposta, indicando qual seria a despesa como proporção do PIB a cada ano. A coluna (I) traduz essa trajetória da despesa para o crescimento real (variação da despesa, em R$, acima da inflação). A coluna (J), por sua vez, tira a média do crescimento real da despesa no triênio, e nos mostra que o atingimento da meta de dívida de 80,4% do PIB em 2026 nos levaria a fixar o crescimento médio real da despesa primária no triênio 2024-26 próximo de zero.

Note-se que, apesar do esforço de ajuste fiscal, que faria o resultado primário subir de -1.3% do PIB em 2023 para 1,6% em 2026 (coluna H), conseguiríamos apenas estabilizar a dívida no mesmo nível inicial de 2023. Isso ocorre porque as taxas de juros estão muito altas e certamente demorarão a cair, só o fazendo quando se consolidar a credibilidade da nova regra fiscal.

Uma vez atingida a meta em 2026, fixa-se nova meta para 2029, que no exemplo seria de 74,5% do PIB. A coluna (J) nos mostra que, para esse triênio, a despesa poderia ter crescimento real anual médio de aproximadamente 0.2% a.a.. Isso mostra como o ajuste necessário é longo.

Em 2029 estabelece-se nova meta, agora para 2032. Supomos que após seis anos de cumprimento da nova regra, a credibilidade fiscal esteja restaurada e os juros se estabilizem em 3% ao ano. Isso facilita bastante a dinâmica de redução da dívida. Para chegar a uma dívida de 65% do PIB, será possível deixar a despesa real crescer 1,5% ao ano, em média.

Note-se que essa forte queda da dívida em dez anos é viável graças a uma disciplina fiscal inicial, que induzirá maior credibilidade, queda de juros e estabilidade no crescimento. Se algum dos componentes do ajuste fiscal deixar a desejar (seja do lado do aumento da carga, seja nas privatizações ou na limitação da despesa) ou se ocorrerem choques negativos, não se atingirá a meta de dívida do triênio. Nesse caso, para manter a credibilidade da política fiscal e continuar buscando a redução da dívida em direção aos 65% do PIB, a restrição sobre o crescimento da despesa no triênio seguinte terá que aumentar. Ou, então, se pode examinar a conveniência de um aumento adicional da carga tributária ou intensific ação das privatizações, concessões e vendas de ativos. A margem de manobra é muito estreita, não sendo possível descartar cenários onde o círculo virtuoso de juros, crescimento e endividamento se inverteria e se transformaria em vicioso, com terríveis consequências sociais.

Regra alguma tem o poder de blindar para sempre um ambiente macroeconômico propício ao desenvolvimento sustentado e inclusivo de uma nação. Isto posto, é nossa convicção que a regra aqui proposta reforçaria bastante as chances de sucesso de uma estratégia de desenvolvimento do país.

[1] Lei Complementar 173/2020, art. 8º.

[2] A esse respeito ver: Mendes, M. (2022) Emendas parlamentares e controle do orçamento pelo legislativo: uma comparação do Brasil com países da OCDE. Millenium Papers no 8. ; Hartung, P., Mendes, M., Giambigi, F. (2021) As emendas parlamentares como novo mecanismo de captura do orçamento. Conjuntura Econômica, set/21; Lisboa, M., Mendes, M. (2022) O Executivo e o Congresso distribuíram presentes: a conta vai chegar. Brazil Journal, 6/10/22.

[3] Emendas constitucionais 109 (PEC Emergencial, 113 e 114 (PEC dos Precatórios) e 123 (PEC dos Auxílios).

[4] Estaria em nível bem mais alto, não fosse a aceleração da inflação (que aumenta a arrecadação, corrói a despesa real e eleva o PIB nominal), a disparada no preço das commodities (que ajuda muito na arrecadação do Governo Federal) e o fenômeno estatístico em que o deflator do PIB (variação nominal dos valores apurados nas contas nacionais) foi bem superior à taxa de inflação que corrige parte dos títulos da dívida pública ( algo estranho por longos períodos).

[5] Fonte: FMI, Monitor Fiscal.

[6] Estimativa dos autores.

Arminio Fraga presidiu o Banco Central do Brasil e fundou a Gávea Investimentos.

Marcos Mendes é pesquisador associado do Insper e autor de “Por que É Difícil Fazer Reformas Econômicas no Brasil?”

Link da publicação: https://braziljournal.com/um-regime-fiscal-para-o-desenvolvimento/

As opiniões aqui expressas são do autor e não refletem necessariamente as do CDPP, tampouco as dos demais associados.